近期,市场传言硅谷银行和瑞信事件导致欧美数千亿美元资金涌入香港。但香港渣打银行、汇丰银行的两名客户经理22日对第一财经记者表示:“暂时没感觉特别多”。

接受记者采访的外资行人士和业内专家提及,短期HIBOR(香港银行同业拆借利率)出现暴涨,说明银行间钱紧,而非资金充裕,欧美存款涌入与否仍待数据佐证。

一个积极的迹象是,随着疫情后香港通关、商务往来不断正常化,访港内地旅客的开户需求明显攀升。目前内地人士赴港开户数大增,只是入金较难较少。

外界预计,经历了几年的疫情、地缘冲突导致的资金外流,预计资金逐步回流香港是大势所趋。

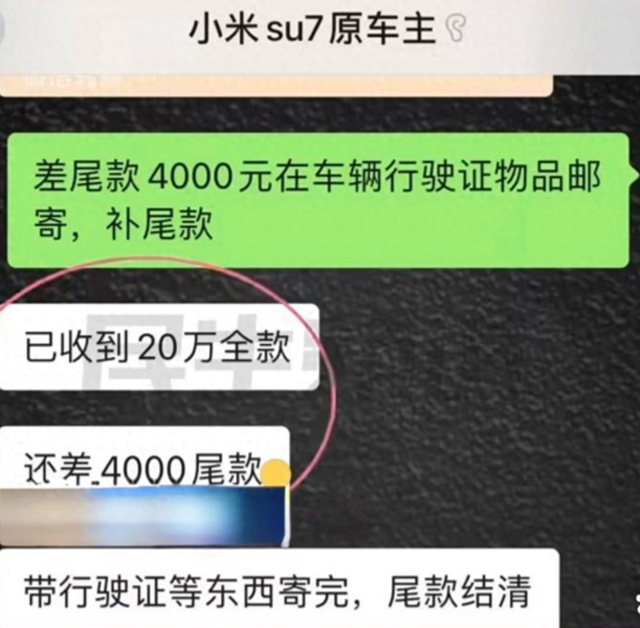

欧美存款涌入尚待数据佐证

第一财经记者整理香港银行的港元及外币存款数据后发现,目前数据仅更新至2023年1月,但数据已相较于2022年明显逐步回升。例如,2023年1月存款总额同比上升1.9%,而2022年1月则同比大跌11%。

但这一趋势和香港逐渐放松疫情管控以及通关的节奏相同步,而硅谷银行和瑞信事件发生在3月,目前仍很难明确量化具体影响。

香港银行的港元及外币存款数据

曾在香港大学任教的银科控股金融研究院院长、首席经济学家夏春在接受第一财经记者采访时表示,目前市场传言称美国、瑞士分别有760亿美元和1600亿美元流入香港,该数据现在没有任何支撑,因为香港金管局公布的数据仅到1月底。但香港金管局每天会公布日均数据,呈现例如银行的结余、外汇储备等数据,从这些数据看,近期也没有特别明显的一些变化。

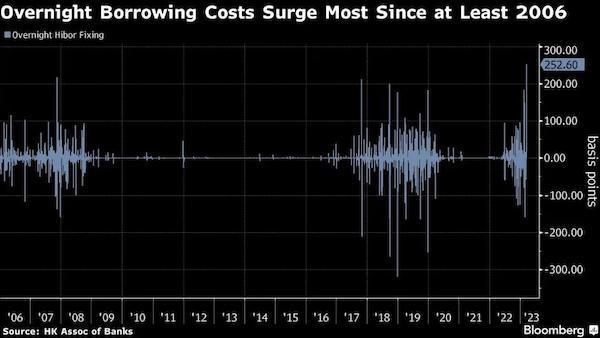

各界认为,目前美国和欧洲银行业爆出重大风险事件,客户出现资金安排的调整亦是合理的。但夏春也表示:“3月21日,HIBOR创下了2017年以来的单日最大涨幅,上一次出现这样的大涨情形还要追溯到2006年,这其实也说明资金并不是那么宽裕。”

3月21日,HIBOR创下了2017年以来的单日最大涨幅

数据显示,当日,隔夜HIBOR飙涨至4.14286%,较前日上涨超过250个基点(BP),7天期HIBOR也出现明显上行,涨近130BP。不过,22日,隔夜HIBOR已回落至2.39786,降幅达175BP。

当然,造成上述情况的原因有很多重。例如,外界预计美联储本周四(当地时间22日)加息在即,由于中国香港和美国之间还存在利差,所以不少人借入港元,并将港元换成美元存款,这造成了港元的紧张。

而从2月以来的美元对港元汇率来看,一直都紧贴7.85的弱方兑换保证线,没有出现明显的波动。

此外,近期海外银行股暴跌,也引发了香港股市跳水,“于是香港的银行等金融机构就希望储备更多货币,以备监管检查。现在正好也到了期末监管检查的时间,监管方面往往会关注流动资金的一些情况,所以目前银行并不太愿意把资金贷出去。”在夏春看来,如果是海外资金大量流入香港的话,那这个现象应该不会出现。

通关后香港将迎更多资金流入

尽管欧美资金涌入与否有待观察,但确定的趋势是,随着香港向全球开放,并与内地通关,更多资金将逐渐流入香港。

“香港通关以后,从交通数据来看,最近到访香港的游客已经回到了2019年的高峰,很多人也确实赴港开户,包括激活他们的香港身份证,现在很多银行确实非常积极。”夏春告诉记者。

他表示,现在内地客户来香港开户确实非常方便,在一定情况下银行会上门服务,“但是他们也普遍反映入金比较难,因为资金出境仍是比较难的,开户则相对比较容易。”

夏春亦表示:“往前看,我个人觉得,资金从海外部分回流到香港的趋势是会存在的,因为毕竟现在海外银行业出现风险事件,且基金出现较大亏损。相比之下,整个香港银行业的健康状况非常好。”

具体而言,香港金管局的监管更为细致,且香港的本地银行数量相对没有那么多,美国一共有4800多家银行,即使是多头监管,也存在挑战。也正因为多头监管,可能会存在互相推卸责任的情况,而香港的监管方仅金管局一家(涉及证券和资管业务的则由香港证监会监管),穿透式监管的效果更好。

香港金管局 资料图

香港金管局3月20日表示,瑞信在香港国际金融中心的业务将照常营业,客户可以提取存款。22日,该局在回应媒体“是否有大量资金迁移香港”时也称,作为国际金融中心,香港经常处理不同商业活动所引申的资金流入和流出,香港金管局会与金融业界和其他持份者保持紧密联系,推动香港金融市场持续发展。

21日,香港特首李家超表示,相信瑞信不会对香港产生重大影响。“我们有信心这种情况不会对香港产生重大影响,我们将继续尽最大努力监测情况。”他还对媒体称,香港银行业“非常有弹性”,流动性水平“非常健康”。

外资行积极拓展业务

面对不断改善的前景,香港各家外资行也积极展业。

汇丰银行方面对第一财经记者表示,香港3家分行试行一周连续7天特别营业安排,以配合全面通关后服务需求上升。2月份跨境客户相关业务录得快速增长。

该行称,香港自2月初全面撤销新冠疫情相关入境防控措施后,访港旅客人数持续上升,使用汇丰分行服务的海外港人或非本地居民都显著增加,2月份汇丰香港录得的新增非本地居民客户人数,已恢复至2019年上半年的每月平均数。

汇丰香港区财富管理及个人银行业务分销主管彭淑贞表示:“自香港与内地全面通关后,2月到访分行的非本地居民日均数量较1月的平均数上升逾1倍,主要为内地客户带动;客户服务中心接获查询开户的个案为1月的两倍,反映市场对银行服务需求殷切。”她称,银行除加强员工培训外,亦会通过适时调配人手和招聘,将服务内地客户的国际银行业务及保险相关团队的规模扩大四成。

该行今年初进行的调查显示,在全面通关后短期内访港的内地旅客中,有六成表示来港目的是处理个人财务,仅次于休闲旅游,可见不少内地人仍将香港视为重要的理财中心。该行去年进行的另一项调查亦表明,粤港澳大湾区居民对跨境投资持续表现出浓厚的兴趣,高达98%的内地居民表示,有意在港开立户头或持有投资产品。